Fondsübersicht

Der Fonds investiert überwiegend in Aktien in- und ausländischer Unternehmen, die direkt oder indirekt in der Agrar- oder Nahrungsmittel-Wertschöpfungskette tätig sind. Der Fonds agiert unabhängig von einem Vergleichsindex und kann die Investitionsquote in schwierigen Zeiten auf bis zu 51% reduzieren. Aufgrund der rasant steigenden Weltbevölkerung und der damit erhöhten Nachfrage nach Nahrungsmitteln sollten sich Agrar- und Ernährungsaktien, trotz der zum Teil hohen Schwankungsbreite bei den Preisen der Agrarrohstoffe, längerfristig gut entwickeln. Aus ethischen Gründen werden weder physische Rohstoffe noch Derivate gekauft, die von deren Preisanstieg profitieren.

Verantwortlich seit Fondsauflage

Stammdaten

| ISIN: | LU0350836341 |

| WKN: | A0NGGE |

| Kategorie: | Branchen: Agrar |

| Mindestaktienquote: | 51% |

| Teilfreistellung der Erträge gem. Inv.-Steuer-Ges. ¹: | 30% |

| VG/KVG: | DJE Investment S.A. |

| Fondsmanagement: | DJE Kapital AG |

| Risiko-Ertrags-Profil (SRI) (1-7): | 4 |

| Dieser Teilfonds/Fonds bewirbt ESG-Merkmale gemäß Artikel 8 der Offenlegungsverordnung (EU Nr. 2019/2088). | |

| Fondstyp: | ausschüttend |

| Geschäftsjahr: | 01.01. - 31.12. |

| Auflagedatum: | 02.06.2008 |

| Fondswährung: | EUR |

| Fondsvolumen (25.07.2024): | 29,30 Mio EUR |

| TER p.a. (29.12.2023): | 1,06 % |

| Vergleichsindex: | - |

Kosten

| Verwaltungsvergütung p.a.: | 0,650 % |

| Depotbankgebühr p.a.: | 0,060 % |

Ratings & Auszeichnungen (25.07.2024)

| Morningstar*: |

|

|

Auszeichnungen: €uro Eco Rating A Finanzen Verlag und Mountain View Q3 2023 |

Alle hier wiedergegebenen ESG-Informationen beziehen sich auf das dargestellte Fondsportfolio und stammen von MSCI ESG Research, einem führenden Anbieter von Analysen und Ratings mit Blick auf Umwelt, Soziales und Unternehmensführung.

| MSCI ESG RATING (AAA-CCC): | AA |

| ESG-Qualitätsbewertung (0-10): | 7,970 |

| Umweltwertung (0-10): | 5,384 |

| Soziale Wertung (0-10): | 5,329 |

| Governance-Wertung (0-10): | 6,945 |

| ESG-Einstufung in Vergleichsgruppe (0% niedrigster, 100% höchster Wert): | 89,740 % |

| Vergleichsgruppe: |

Equity Theme - Agribusiness

(39 Fonds) |

| Abdeckungsquote ESG-Rating: | 99,259 % |

| Gewichtete durchschnittliche CO₂ -Intensität (Tonnen CO₂ pro 1 Mio. US-Dollar Umsatz): | 141,313 |

Portfolio-Aufteilung nach ESG-Rating der Einzeltitel

Stand des MSCI ESG Fonds-Rating-Reports: 28.06.2024

- Die steuerliche Behandlung hängt von den persönlichen Verhältnissen des jeweiligen Kunden ab und kann künftig Änderungen unterworfen sein.

- sind für Morningstar und/oder ihre Inhalte-Anbieter urheberrechtlich geschützt dürfen nicht vervielfältigt oder verbreitet werden und deren Richtigkeit, Vollständigkeit oder Aktualität wird nicht garantiert. Weder Morningstar noch deren Inhalte-Anbieter sind verantwortlich für etwaige Schäden oder Verluste, die aus der Verwendung dieser Informationen entstehen. Die Wertentwicklung in der Vergangenheit ist keine Garantie für zukünftige Ergebnisse.

Perfomance Chart

Wertentwicklung in Prozent

Rollierende Wertentwicklung in %

Quelle: Bloomberg, eigene Darstellung. Berechnung der Wertentwicklung nach BVI-Methode, d.h. ohne Berücksichtigung des Ausgabeaufschlags.

Risikokennzahlen (25.07.2024) |

|

|---|---|

| Standardabweichung (2 Jahre): | 8,58 % |

| Tracking Error (1 Jahre): | - |

| Value at Risk (99% / 20 Tage): | -5,70 % |

| Maximum Drawdown (1 Jahr): | -5,97 % |

| Sharpe Ratio (2 Jahre): | -0,84 |

| Korrelation (1 Jahre): | - |

| Beta (1 Jahre): | - |

| Treynor Ratio (1 Jahre): | - |

Währungsallokation gesamtes Portfolio (% NAV)

*Hinweis: Die Position Kasse ist hier mit einbezogen, da sie weder einem Land noch einer Währung zugeordnet wird.

Quelle: Anevis Solutions GmbH, eigene Darstellung. Stand: 28.06.2024

Die größten Länder in % des Fondsvolumens (28.06.2024) |

|

|---|---|

| USA | 20,42 % |

| Großbritannien | 11,91 % |

| Schweiz | 11,84 % |

| Japan | 7,28 % |

| Frankreich | 5,90 % |

Vermögensaufteilung in % des Fondsvolumens (28.06.2024) |

|

|---|---|

| Aktien | 96,22 % |

| Kasse | 3,78 % |

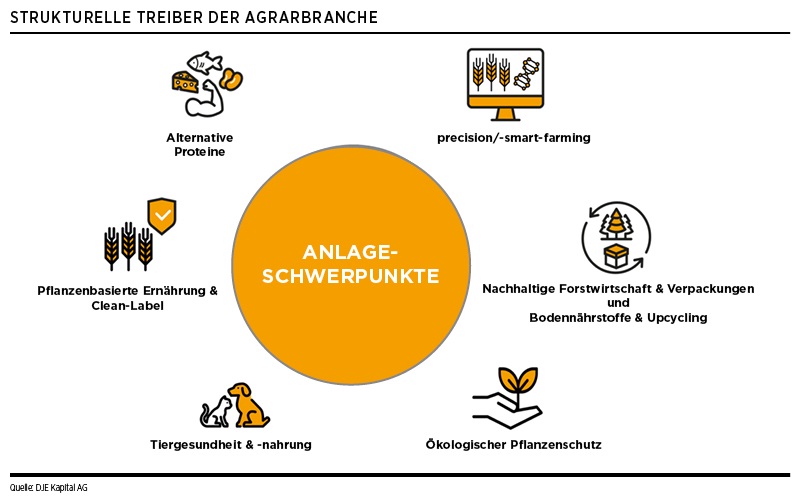

Investmentkonzept

Neben dem stetigen Bevölkerungswachstum zählt die zunehmende Nachfrage nach proteinreichen Nahrungsmitteln im Zuge des steigenden Wohlstandsniveaus in den Entwicklungsländern zu den Haupttreibern der Agrarpreise. Die fortschreitende Urbanisierung dürfte zugleich eine Verknappung der Anbauflächen bewirken und damit ein Schließen der entstehenden Angebotslücke im Agrarbereich verhindern. Gemäß der Ernährungs- und Landwirtschaftsorganisation der Vereinten Nationen (FAO) könnten Dürren und Überschwemmungen zukünftig den weltweiten Ernteertrag um weitere 20 bis 40% senken. Um das sich abzeichnende Nahrungsmitteldefizit zumindest einzudämmen, dürfte der Bedarf an moderner Landmaschinen- und Bewässerungstechnik, effizientem Saatgut, Pflanzenschutz- beziehungsweise Düngemitteln, Aquakulturen sowie geeigneten Futtermitteln nennenswert ansteigen. Hierdurch lässt sich der Ernteertrag pro Fläche steigern. Der DJE - Agrar & Ernährung investiert vor diesem Hintergrund in Aktien ausgewählter Unternehmen, die von den genannten Nachfragetrends profitieren. Bei temporär sinkenden Agrarpreisen ist der Fonds zudem in der Lage, über gezielte Anlagen innerhalb der Nahrungsmittelindustrie, kurzfristig auch an sinkenden Rohstoffpreisen zu partizipieren. Zur Reduzierung des Risikos wird sowohl eine thematische als auch eine regionale Streuung des Portfolios angestrebt.

Chancen

- Aktives Portfoliomanagement beobachtet laufend die Branche

- Risikostreuung durch professionelle Auswahl der Titel

- Attraktive Wachstumsperspektiven im Agrar- und Ernährungsbereich

Risiken

- Preisrisiken bei Anleihen, insbesondere bei steigenden Zinsen am Kapitalmarkt

- Länder- und Bonitätsrisiken der Emittenten

- Erhöhte Kursschwankungen durch Fokussierung des Risikos auf spezifische Branchen

- Aktienkurse können marktbedingt relativ stark schwanken

Zielgruppe

Der Fonds eignet sich für Anleger

- welche die weltweiten Anlagechancen in diesem Bereich gezielt nutzen möchten

- mit mittel- bis langfristigem Anlagehorizont

- die eine aussichtsreiche, aber spekulativere Depotbeimischung suchen

Der Fonds eignet sich nicht für Anleger

- die keine erhöhten Wertschwankungen akzeptieren

- mit kurzfristigem Anlagehorizont

- die einen sicheren Ertrag anstreben

Monatlicher Kommentar

Nachdem in den Vorjahren inflationsbedingt ein Großteil des Wachstums innerhalb der Ernährungsbranche lediglich über die Weitergabe von Preissteigerungen generiert wurde, richtet sich nun der Fokus wieder vermehrt auf Produktinnovationen. Letztere sollen den Volumenabsatz ankurbeln und werden zeitgleich in der Regel mit Werbemaßnahmen unterstützt. Der hierfür notwendige finanzielle Spielraum ist dank der rückläufigen Rohstoff- und Frachtkosten, abhängig von der Produktkategorie, durchaus vorhanden. Von dem erstarkten Interesse für Produktneulancierungen dürften in den kommenden Quartalen aber vor allem die Anbieter von sogenannten „Clean-Label“-Zutaten überproportional profitieren. Dabei gewinnt neben der reinen Zucker- und Fettreduktion sowie möglicher Nährstoffanreicherungen nun auch die weitere Optimierung der Zutatenliste an Bedeutung. Indem beispielsweise auf fermentierte Lebensmittelkulturen zurückgegriffen wird, lässt sich der Bedarf an den bisher üblichen Säuerungsmitteln verringern, beziehungsweise die Haltbarkeit von Nahrungsmitteln wesentlich verlängern. Dies reduziert wiederum die Lebensmittelverschwendung. Vor diesem Hintergrund wurde der Portfolioanteil an Aktien mit Exposure zu den sogenannten „Clean-Label“-Lösungen im Juni nochmals aufgestockt.